Падает все, кроме прибыли. Сбербанк заработал 400+ млрд за квартал, а инвесторы все равно распродают. Где же правда — в панике или отчете?

Продолжаем разбирать свежие отчёты

На этот раз отчёт по РПБУ за март от Сбербанка. На фоне всего того, что происходит на мировых рынках, многие даже и не знают, что компания что-то там публиковала.

Хотя, ожидаемо, мартовский отчёт вышел достаточно хороший и оправдал ожидания многих инвесторов. Увеличение процентного и комиссионного дохода привели к росту чистой прибыли. При этом акции Сбера за последний месяц просели почти на 12%, поддавшись общей панике и негативу на рынке. А мультипликаторы — P/E 4,1 и P/B 0,9 — уже начинают кричать о недооценке

Хотя, ожидаемо, мартовский отчёт вышел достаточно хороший и оправдал ожидания многих инвесторов. Увеличение процентного и комиссионного дохода привели к росту чистой прибыли. При этом акции Сбера за последний месяц просели почти на 12%, поддавшись общей панике и негативу на рынке. А мультипликаторы — P/E 4,1 и P/B 0,9 — уже начинают кричать о недооценке

Стоит ли сейчас смотреть в сторону компании, или есть шанс поймать ещё более низкую цену на фоне волатильности? Давайте разбираться...

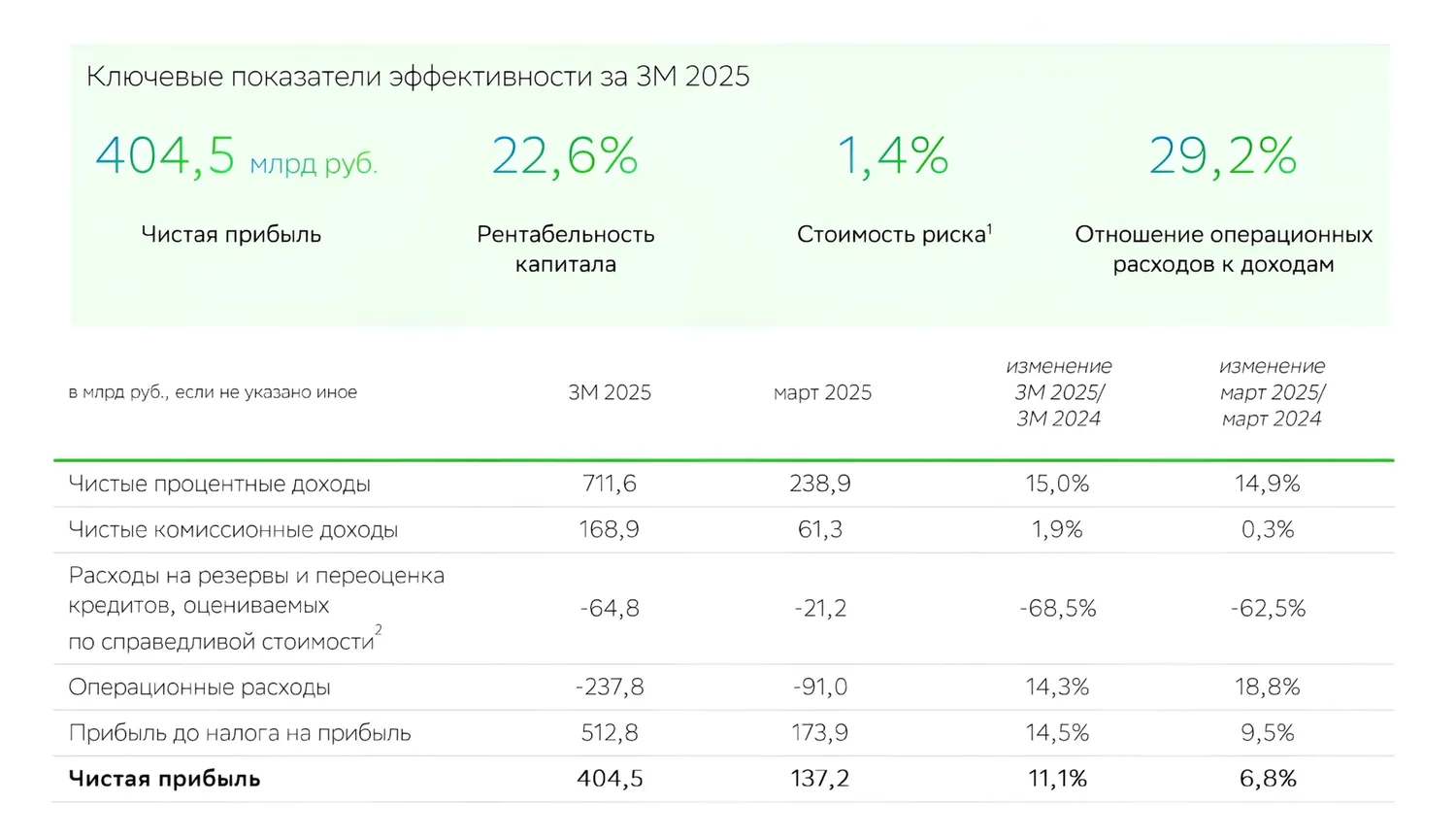

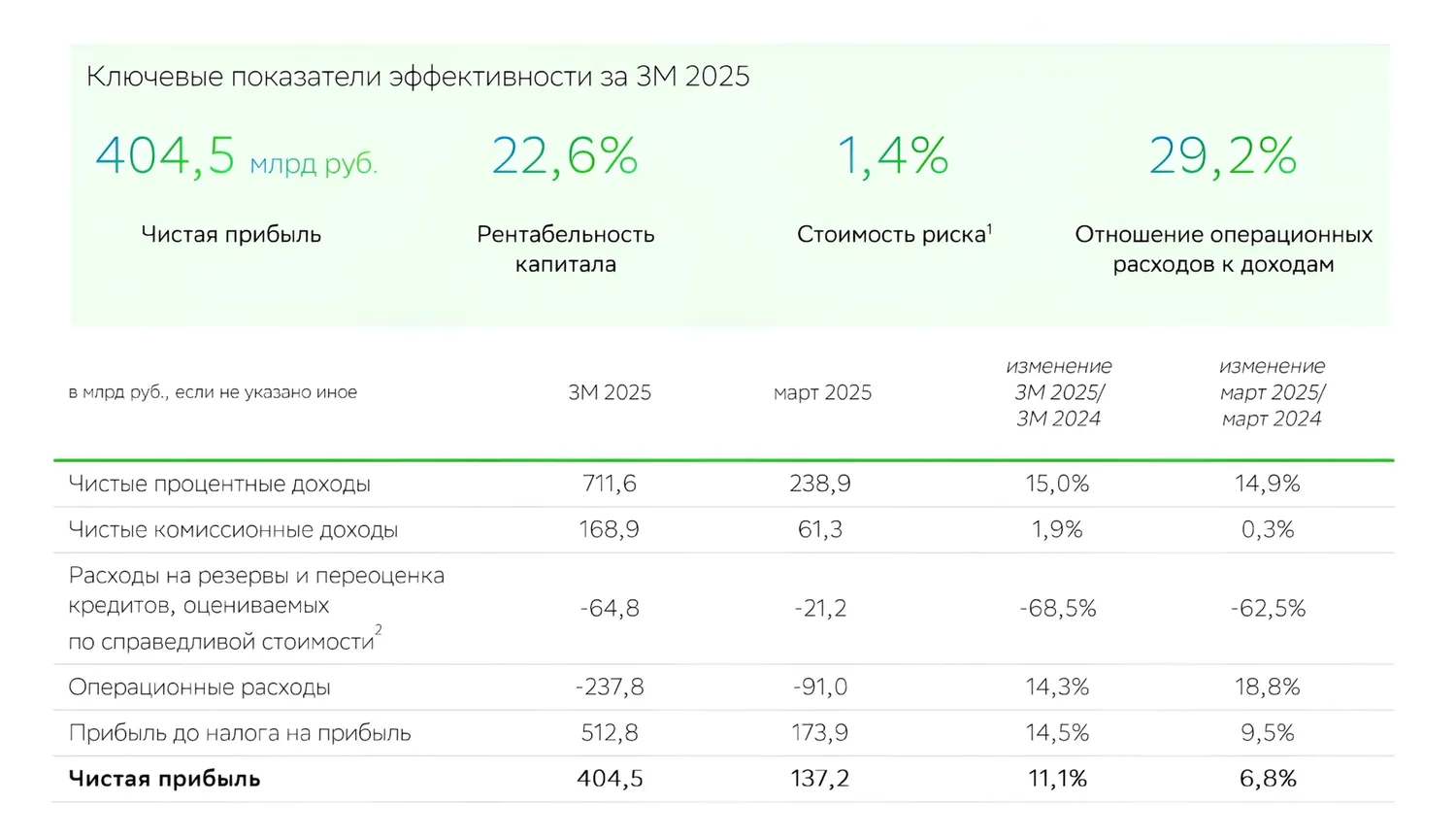

Результаты за март:

На сегодняшний день Сбербанк накопил 404,5 млрд ₽ прибыли за первый квартал — это 8,95₽ на акцию. При текущей цене в 290₽ (после 12%-ного падения) — уже 3% дивидендной доходности за три месяца. Хороший старт

Летом также ждём выплату за 2024 год: 35₽ на акцию. При цене 290₽ это 12% доходности — просто за то, что держишь акции до июня–июля. (Сбер отдаёт 50% прибыли по МСФО на дивиденды)

Летом также ждём выплату за 2024 год: 35₽ на акцию. При цене 290₽ это 12% доходности — просто за то, что держишь акции до июня–июля. (Сбер отдаёт 50% прибыли по МСФО на дивиденды)

Если банк сохранит текущую динамику (рост прибыли на 6–11% г/г), то за 2025-й он может выйти на 1,6–1,7 трлн ₽ чистой прибыли. Половину на дивиденды — и получаем 35–38 ₽ на акцию за следующий год. Считаем: с мая 2025-го по июль 2026-го — 35 ₽ (2024) + 35–38 ₽ (2025) = 70–73 ₽. Это до 25% доходности только на дивидендах за 15 месяцев...

Лично я сейчас, с учётом всей неопределённости на рынке, «стараюсь» ничего не подбирать — долгосрочный портфель держу как есть. Но Сбер явно приходит к вкусным уровням для откупа. Отчёт хороший, дивиденды отличные, а мультипликаторы P/E 4,1 и P/B 0,9 говорят о недооценке. Думаю, в краткосрочной перспективе от результатов тут мало что зависит — геополитика и общее настроение покажут направление цены.

Лично я сейчас, с учётом всей неопределённости на рынке, «стараюсь» ничего не подбирать — долгосрочный портфель держу как есть. Но Сбер явно приходит к вкусным уровням для откупа. Отчёт хороший, дивиденды отличные, а мультипликаторы P/E 4,1 и P/B 0,9 говорят о недооценке. Думаю, в краткосрочной перспективе от результатов тут мало что зависит — геополитика и общее настроение покажут направление цены.

Продолжаем разбирать свежие отчёты

На этот раз отчёт по РПБУ за март от Сбербанка. На фоне всего того, что происходит на мировых рынках, многие даже и не знают, что компания что-то там публиковала.

Стоит ли сейчас смотреть в сторону компании, или есть шанс поймать ещё более низкую цену на фоне волатильности? Давайте разбираться...

Мартовская результативность. Что нового?

Мартовская результативность. Что нового?

Результаты за март:

Чистый процентный доход вырос на 14,9% до 238,9 млрд ₽. Это один из ключевых драйверов прибыли Сбера. Рост обеспечивается высокой маржой между ставками по кредитам и депозитам (как всегда, спасибо жёсткой ДКП). В марте 2024-го этот показатель был 208 млрд ₽, так что прибавка существенная.

Чистый процентный доход вырос на 14,9% до 238,9 млрд ₽. Это один из ключевых драйверов прибыли Сбера. Рост обеспечивается высокой маржой между ставками по кредитам и депозитам (как всегда, спасибо жёсткой ДКП). В марте 2024-го этот показатель был 208 млрд ₽, так что прибавка существенная. Чистый комиссионный доход вырос на 0,3% до 61,3 млрд ₽. Здесь динамика, конечно, скромнее. За первый квартал доходы от комиссий достигли 168,9 млрд ₽ (+1,9%), но темпы роста замедляются из-за насыщения рынка эквайринга и высокой базы прошлого года. Это всё ещё стабильный источник дохода, хотя уже не такой, как раньше.

Чистый комиссионный доход вырос на 0,3% до 61,3 млрд ₽. Здесь динамика, конечно, скромнее. За первый квартал доходы от комиссий достигли 168,9 млрд ₽ (+1,9%), но темпы роста замедляются из-за насыщения рынка эквайринга и высокой базы прошлого года. Это всё ещё стабильный источник дохода, хотя уже не такой, как раньше. Расходы на резервы составили 21,2 млрд ₽. Сумма умеренная для банка с кредитным портфелем более 38 трлн рублей (на конец марта). Хотя в 2024 резервы были чуть ниже — около 19 млрд, так что рост объясним.

Расходы на резервы составили 21,2 млрд ₽. Сумма умеренная для банка с кредитным портфелем более 38 трлн рублей (на конец марта). Хотя в 2024 резервы были чуть ниже — около 19 млрд, так что рост объясним. Прочие доходы/расходы ушли в минус на 14,1 млрд ₽. Обычно этот пункт приносит прибыль (например, от операций с бумагами или переоценки активов), но в марте что-то пошло не так. Без детального отчёта по МСФО гадать сложно, но это стоит держать в уме.

Прочие доходы/расходы ушли в минус на 14,1 млрд ₽. Обычно этот пункт приносит прибыль (например, от операций с бумагами или переоценки активов), но в марте что-то пошло не так. Без детального отчёта по МСФО гадать сложно, но это стоит держать в уме. Чистая прибыль выросла на 6,8% до 137,2 млрд ₽. За первый квартал — 404,5 млрд. Это почти 9 рублей на акцию. Пусть темпы замедлились — результат сильный, а главное стабильный.

Чистая прибыль выросла на 6,8% до 137,2 млрд ₽. За первый квартал — 404,5 млрд. Это почти 9 рублей на акцию. Пусть темпы замедлились — результат сильный, а главное стабильный.

Дивиденды. Превращаем терпение в 25% доходности

Дивиденды. Превращаем терпение в 25% доходности

На сегодняшний день Сбербанк накопил 404,5 млрд ₽ прибыли за первый квартал — это 8,95₽ на акцию. При текущей цене в 290₽ (после 12%-ного падения) — уже 3% дивидендной доходности за три месяца. Хороший старт

Если банк сохранит текущую динамику (рост прибыли на 6–11% г/г), то за 2025-й он может выйти на 1,6–1,7 трлн ₽ чистой прибыли. Половину на дивиденды — и получаем 35–38 ₽ на акцию за следующий год. Считаем: с мая 2025-го по июль 2026-го — 35 ₽ (2024) + 35–38 ₽ (2025) = 70–73 ₽. Это до 25% доходности только на дивидендах за 15 месяцев...

Для просмотра ссылки необходимо нажать

Вход или Регистрация